保利協鑫80億出售硅片業務 資產或注入超日

備受矚目的多晶硅、硅片生產商保利協鑫(03800.HK),于11月30日晚間公布了高達80億元的硅片資產出售細節。 該公告內容與此前猜測的一致:保利協鑫不僅將部分硅片設施賣給了中民投的影子公司;而且,一部分硅片資產裝入A股上市公司*ST超日(002506.SZ,下稱“超日太陽”)可能也

硅片注入超日或進入倒計時

記者也發現,此次硅片資產的出售,也可能意味著,硅片裝入超日太陽的時間在迫近。

事實上,作為第二批購買者的股東之一,中民銀孚還有另一個身份,其與中民資本都是上海韜祥投資管理中心(有限合伙)的合伙人。而上海韜祥、江蘇協鑫及長城資產,都分別以不同方式參與了超日太陽的破產重整。更為重要的是,江蘇協鑫是未來控制超日太陽的企業。因而,一旦協鑫集團及江蘇協鑫等投資方在近期完成了對超日太陽的收購,那么,這批巨大的硅片資產可能順勢被納入到超日太陽之內。

對于有著被確認債權高達43.2億元的、瀕臨絕境的超日太陽來說,江蘇協鑫等收購后,除了保留超日太陽本部的生產經營必需資產外,還得注入新的資產以便恢復上市資格。

此前,協鑫集團一位高層也表示,公司需將超日太陽2014年的凈資產轉正、凈利潤和扣除非經常性損益后的凈利潤也要達到正值,且經審計的營收不低于1000萬元,這樣超日太陽才可能在明年滿足申請恢復上市的各項要求。而且,2015年、2016年實現的、經審計的歸屬于母公司所有者的凈利潤也不低于6億元和8億元。

盡管協鑫集團多位高層也向本報表示,不是說超日必須通過注入硅片資產才能實現這些凈利潤,但硅片可作為一部分資產進入到超日太陽中,而且協鑫集團也可能將第三方的獨立資產注入其中。

保利協鑫一位高管也表示,通過出售硅片,將降低該公司的負債,且有利于提高保利協鑫多晶硅業務的生產及技術能力。

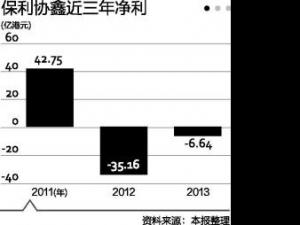

過去兩年半,該公司曾依靠大量舉債來投資多晶硅等業務,負債也由2011年12月底的259億元提升至今年上半年的350.6億元。硅片資產出售完畢后,債務將減少至219億元,可恢復財務靈活性。

多晶硅業務方面,該公司可能會進行并購,且降低生產成本。如目前已經擁有的流化床反應技術屬于世界領先。截至今年上半年,保利協鑫的多晶硅業務收益為42億元人民幣,毛利和凈利為10.98億元、5.54億元人民幣。

另外,該公告也顯示,2014上半年多晶硅業務毛利率達到25.6%;與之相比,硅片業務的毛利率和為16.1%。

作者:王佑 來源:第一財經日報 責任編輯:wutongyufg

太陽能發電網|m.www-944427.com 版權所有