賽維迷途

2006年9月投產時,賽維的硅片產能僅為200MW,2007年便擴張至420MW,躍居全球第一。當年6月賽維LDK登陸紐交所,融資4.69億美元。

成功上市之后,賽維LDK更加堅定了“高強度資本”的擴張路徑。除了在硅片業務上持續擴充產能,并在2012年3月將產能增加至4300MW,賽維LDK還從2007年開始,啟動了其“全產業鏈擴張”戰略。

向上,2007年8月,賽維宣布建設兩個總產能1.6萬噸的多晶硅項目,其中,下村硅料廠產能為1000噸(后擴大至6000噸),馬洪硅料廠的產能15000噸。截至2012年3月,賽維的硅料產能已達17000噸。

2011年11月,賽維LDK更是高調宣布,其將在內蒙古呼和浩特興建世界上單體規模最大的高純硅料生產基地,規劃分兩期,建成后年生產規模達6萬噸。其中,一期項目總投資100億元,產能3萬噸,預計在2013年下旬建成投產。但隨著其資金鏈日益緊張,這一項目目前并無實質性進展。

向下,2009年8月和2010年9月,賽維先后介入電池組件和電池片業務;2010年,其進一步將觸角延伸到最下游的光伏電站環節。截至2012年3月,賽維的電池片和電池組件的產能分別達到1700MW。

而賽維的光伏電站項目,也在2011年加速推進。當年,賽維承接了16項光伏應用工程,實現收入4.16 億元。截至2012年6月底,賽維尚未完工的光伏工程項目有9項,合同金額逾7億元。不過,評級機構上海新世紀(11.68,-0.20,-1.68%)稱,“由于光伏應用工程投資額大,該業務的開展將進一步加劇公司的資金壓力”。

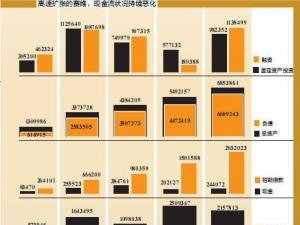

2007年上市至今,由于賽維LDK始終未能形成持續盈利能力,而其固定資產投資卻持續大幅增長,因此,融資能力便顯得格外重要。2008年至2011年間,通過發行可轉債、增發等方式,賽維LDK進行了四輪融資,累計融資8.842億美元。

2009年11月,因長期客戶德國Q-Cells單方面終止硅片采購合同,賽維LDK為了緩解資金壓力,將馬洪硅料項目(15000噸)15%的股權,作價15億元轉讓給江西信托,后于2010年12月原價購回。

2010年底,為了獲得硅料業務發展所需資金,賽維LDK與國家開發銀行旗下投資公司,建設銀行兩家下屬投資公司,以及一個與另一家中國主要銀行相關的投資基金,達成了投資協議:賽維向后者轉讓旗下“賽維硅料公司”(注冊于開曼群島,擁有賽維在境內的所有硅料業務)18.46%的股權,獲得后者總額2.4億美元的投資,并簽下了條件苛刻的“對賭協議”。

2011年,賽維LDK原本計劃將硅料業務分拆上市,但最終未果。胡剛平稱:“其實,硅料公司最初是可以上市的,但當時賽維希望募集更多的資本,所以沒有上。去年年底再想上,但這個行業實在太差了,公司整體表現也不是很給力,最終沒有上成。但就目前的這個環境來說,上市是必由之路。”

在此背景下,從銀行獲得貸款,便成為賽維LDK更加依賴的融資手段。2007年至2011年,賽維LDK的銀行借款持續攀升,分別為2.89億美元、8.2億美元、13.88億美元、21.06億美元和29.22億美元。2011年,賽維LDK還通過在境內外發行債券的方式,募集了合計22 億元人民幣的資金。

可以說,過去7年,在彭小峰的領導下,高速擴張、四處出擊的賽維LDK,資金鏈一直處于一種相對比較緊張的狀態。截至2011年底,賽維LDK手持的“現金及現金等價物”為2.44億美元,而其“短期負債”卻高達20.32億美元。

李華指出,2007年至2011年,賽維的固定資產投資分別高達3.05億美元、11.26億美元、7.5億美元、5.77億美元和9.82億美元,“其它的光伏企業,沒有一個投資量有這么大的,尚德算是投得比較狠的,最多也就是2011年的3.7億美元”。

財報顯示,2007年至2011年年末,賽維LDK的“固定資產規模”持續大幅增長,分別為3.37億美元、16.97億美元、26.09億元、29.93億美元和38.72億美元,與此同時,其“資產負債率”亦不斷提高,分別為47.09%、76.58%、80%、81.43%和87.68%。

“賽維玩錢玩得太狠了。”李華說,“行情這么差,投了這么多固定資產進去,哪有現金回來?這是它面臨債務危機的最根本的原因”,“就是這口氣喘不上來了”。

而這,還不是最嚴重的后果。

擴張惹的禍

雖然,“全產業鏈”一度曾在中國光伏業非常盛行,但真正付諸實踐的卻只有賽維一家。而最終,除了資金鏈緊張,這還給賽維LDK帶來了兩個更為嚴重的后果:沖擊了其起家業務硅片的傳統客戶;而其在行業景氣度最高時投資的硅料項目,可能已經變成“無效資產”。

2007年8月,賽維啟動的固定資產投資高達130億元的兩個多晶硅“硅料”項目,被業內人士視為擊倒賽維的致命因素。

賽維上馬硅料項目之前的2007年上半年,多晶硅價格從2005年的40美元/公斤沖高突破300美元/公斤,并在2008年3月達到475美元/公斤的歷史高點。彭小峰當時曾在接受采訪時表示,賽維上馬硅料項目,就是要降低硅料價格。

但之后,由于全球金融危機爆發,光伏發電主要市場增速放緩,加之多晶硅產能不斷釋放,至2009年11月,多晶硅已經下跌至55美元/公斤。當時,賽維的第一條年產5000噸生產線,剛剛投產兩個月。

雖然,多晶硅價格2010年一度反彈至100美元/公斤上方,但目前,已進一步深跌至22美元/公斤。

賽維LDK2011年年報稱,其當年的多晶硅生產成本為30美元/公斤,并計劃在2012年,降低至22美元/公斤。但本刊記者獲得的一份權威數據顯示,7月9日,賽維硅料結存2050.28噸,金額為48985.71萬元,這意味著,其生產成本約為240元/公斤(約合38美元/公斤)。同期,國內市場上多晶硅的主流報價為164元/公斤,進口料主流報價為22.281美元/公斤。

8月初,本刊記者在賽維新余硅料工廠實地調查時,一位工廠員工透露:“馬洪工廠已經停產了三個月,下村停產了一個月”,“開工越多,成本越高。但賣出的產品價格,比成本還要低。賣得多,虧得多。現在,工廠基本只需要維護設備的操作工。”

“每生產一公斤硅料就虧幾十塊,賽維在多晶硅項目上的投資,目前幾乎等于無效資產。” 前述銀行風控主管李華指出,如果總投資高達130億元的硅料項目發生貶值,那么,賽維LDK目前僅為42億元的凈資產,或將大幅縮水。

在李華看來,按照接近40美元/公斤的成本,賽維的硅料項目必須提早兩年投資,才能賺錢。“保利協鑫一開始有什么?也是慢慢地搞起來,硅料價格高的時候,成本高沒什么關系,搞一搞慢慢就好了。”

2006年6月,保利協鑫第一條產能為1500噸的多晶硅生產線開工建設,2007年9月生產出第一批多晶硅。保利協鑫投產之后,多晶硅價格在相當長的時間內,始終保持在高位。而2012年第一季度,在多晶硅價格降至歷史低點后,保利協鑫公布的多晶硅生產成本,也已下降至18.6美元/公斤。

在光伏業界,流傳著這樣一個版本的故事:2007年,在賽維決定上馬硅料項目之前,保利協鑫CEO朱共山曾找到彭小峰,勸說彭不要投硅料,而是將硅片業務與保利

作者: 來源:21世紀商業評論 責任編輯:admin