關注|2021年氫電行業10大預測

對國內氫電產業而言,2020是平淡又不平凡的一年。一方面,燃料電池汽車產銷表現平淡。根據中汽協數據,2020全年燃料電池汽車產銷分別完成1199輛和1177輛,同比分別下降57.5%和56.8%。另一方面,我國氫電產業又取得了一些重要突破。如氫被列入《中華人民共和國能源法 (征求意見稿)》“能源”范疇,又比如燃料電池的應

對國內氫電產業而言,2020是平淡又不平凡的一年。

一方面,燃料電池汽車產銷表現平淡。根據中汽協數據,2020全年燃料電池汽車產銷分別完成1199輛和1177輛,同比分別下降57.5%和56.8%。

另一方面,我國氫電產業又取得了一些重要突破。如氫被列入《中華人民共和國能源法 (征求意見稿)》“能源”范疇,又比如燃料電池的應用實現了非車用(無人機、叉車、船舶、工程機械等)的突破。

那么2021年的氫電產業,又將獲得哪些發展與突破?對此,產業研究與顧問公司勢銀(TrendBank)發布了對2021年中國氫電產業的十大預測。

1 供應側放量高于需求側增長 2021年氫氣價格將相對下降

越來越多的能源企業、化工副產氫企業入局氫能制備,沖擊國內外氣體公司在商品氫領域原有的主導地位,新增產能持續投放市場,供應側放量速度高于需求側增長,氫氣市場價格將下調。

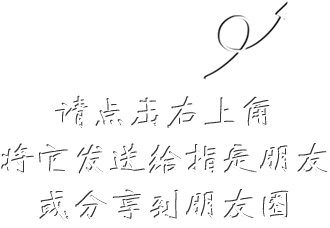

下圖為2020年6-12月份全國主要省份高純氫月平均價格,廣東省較特殊,2020年主要供應商氫氣供應中斷,存在大量缺口導致市場供應持續緊張,部分加氫站下調負荷導致小部分氫燃料電池車停擺,廣州石化和廣東聯悅氫能制氫裝置相繼投產氫供應緊張局面有所緩和。全國其它省份高純氫價格2020年均有下降,個別省份下降幅度達15%,全國平均下降幅度6%。

圖片來源:勢銀(TrendBank)

據勢銀(TrendBank)調研,2020年新增投產裝置接近10余套,還有數十量級副產氫提純裝置和可再生能源制氫裝置在建或規劃中,制氫成本也在下降。

2 天然氣/甲醇站內制氫加氫一體站將有一定的發展

受制于氣態儲運成本和加氫站運營成本,加氫站終端售價短期內很難快速下降,全國只有極少數地區能夠實現35元/kg終端加氫價格目標,但部分城市為達到示范考核期內氫氣價格目標,站內制氫在部分省份會有突破。

比如江蘇省第一座制氫加氫站開工,《江蘇省氫燃料電池汽車產業發展行動規劃》明確鼓勵現場制氫等方式,同時廣東第一座制氫加氫站也在佛山開工建設。

據行業人士透露,廣東未來將新建不少站內制氫站,地方政府監管突破將給天然氣制氫或甲醇裂解制氫帶來機遇。

在非可再生能源優勢區域,水電解站內制氫從成本角度很難取得持續發展,國內已有水電解站內制氫加氫站受電價影響,運營情況不會太理想。

3 “碳中和”趨勢下以及光伏成本進一步降低將加速推動綠氫的發展

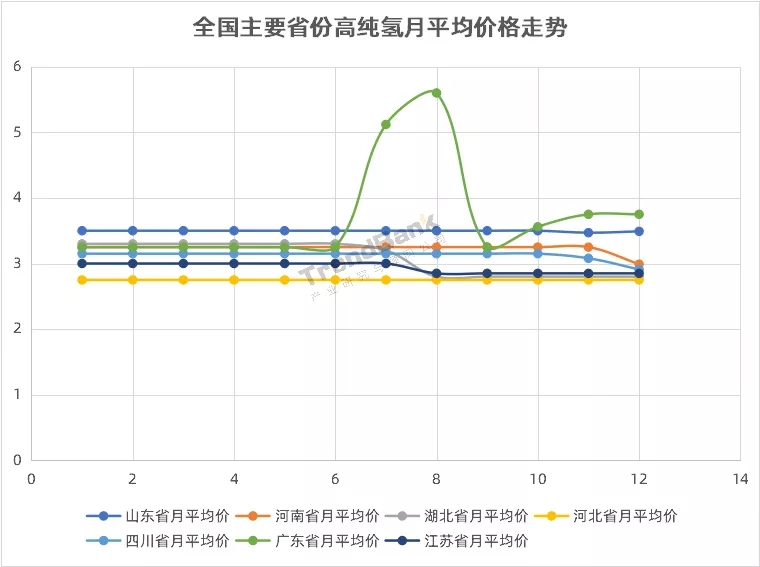

可再生能源在中國取得顯著的發展,裝機量逐年攀升,尤其是光伏發電產業,光伏發電上網電價和補貼都在逐步下降退坡,光伏上網電價從1.15元/kwh逐漸下降到0.35元/kwh,下降幅度達70%。

據光伏產業相關人事透露,光伏發電成本仍在持續下降。光伏發電等上網電價和發電成本下降使可再生能源制氫具備成本優勢。

▲ 發改委普通光伏電站上網標桿電價

十四五規劃、“碳中和”目標又為解決可再生能源的消納鋪墊了道路,傳統煤化工、石油煉化行業要想減排,除了大力發展碳捕捉技術和應用外,在工藝原料源頭采用可再生能源氫氣代替傳統煤造氣或煤氣化工藝未來可能是個趨勢。

與此同時,液氫在這種大背景下會取得一定的發展。國家重點研發計劃“可再生能源與氫能技術重點專項”-液氫制取、儲運與加注關鍵裝備及安全性研究項目啟動,在張家口可再生能源示范區建設5噸/天全國產化氫液化裝置。

4 加氫站建設成本持續降低 綜合能源站成主流

加氫站建設更加多元化,從單純的加氫至油氫合建,再到油氫電、油氫電氣,還有甲醇五位一體綜合能源站,未來也將出現液氫加氫站。單純的加氫站目前很難營利,綜合能源站在某些區域已經證明可以實現營利。

加氫站建設成本將持續下降。隨著越來越多的上游制造企業關注并布局氫能,給氫能注入資本和新的技術,未來降本空間較大。

以壓縮機、站用儲氫容器舉例,國產壓縮機替代進口實現降本,國產壓縮機比進口壓縮機初期成本下降50%以上,液驅壓縮機加入也將實現降本,大容積站用儲氫瓶組代替儲氫罐降本,據了解,站用儲氫瓶組每立方成本下降40%左右。

5 2021年工信部上榜目錄中80-110kw產品將會顯著增加,但年裝機產品將集中在50-80kw之間

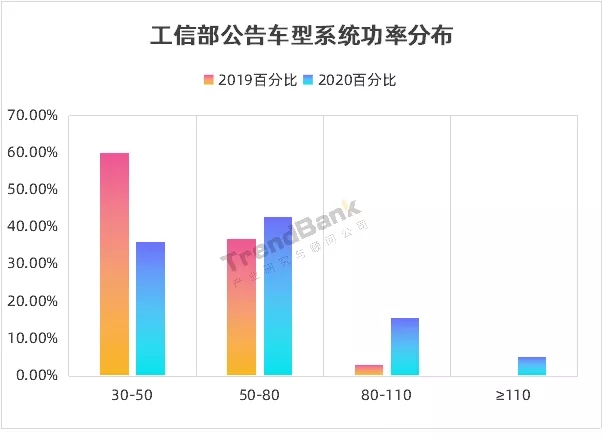

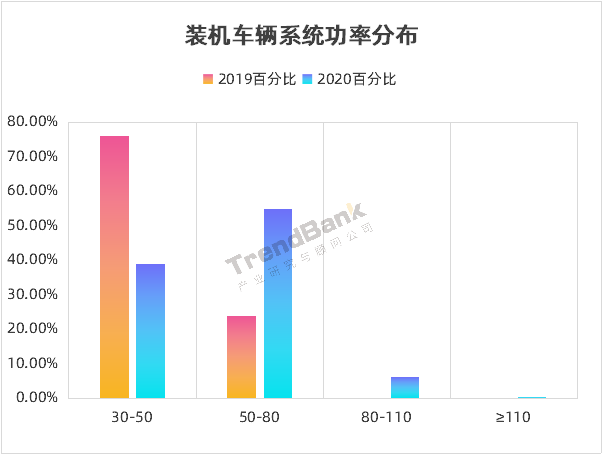

根據補貼新政的要求,50kw以下產品將不會獲得補貼,80kw與110kw是補貼系數增加的兩個門檻,因此按50kw、80kw、110kw作為節點對工信部上榜公告車型及近兩年裝機車輛系統功率分布進行統計。

圖片來源:勢銀(TrendBank)

如上圖所示,明顯看出——

50kw以下產品有腰斬下跌;

在50-80kw范圍內,公告車型上有略微增加,裝機上有近300%的增長;

80-110kw范圍內,公告車型是有顯著增加的,但裝機方面依然較少,這主要還是由于2020年補貼政策及系統企業技術實力的原因;

大于110kw在2020年第一次上公告且有所裝機的,隨著各個示范城市群確定補貼細則后才會有批量生產和銷售。

勢銀(TrendBank)預測,2021年工信部上榜公告中——

50kw以下產品會顯著減少,預計不會超過10%;

80-110kw產品預計會顯著增加,有望突破40%水平,與50-80kw產品共同成為主流產品;

110kw以上產品也會明顯增加,預計會在10%左右。

圖片來源:勢銀(TrendBank)

裝機情況方面,2021年——

50kw以下產品裝機將會大幅減少,預計不會超過10%,但仍會有裝機,這主要是由于50kw以下產品在不拿補貼情況下,當前仍然具有一定經濟性的,且市場需求還在,如小型貨車等;

50-80kw產品裝機會成為主流,預測占比50%左右;

80-110kw系統產品會顯著增多,預計會超過30%;

110kw以上大功率產品會有所突破,預計會超過10%。

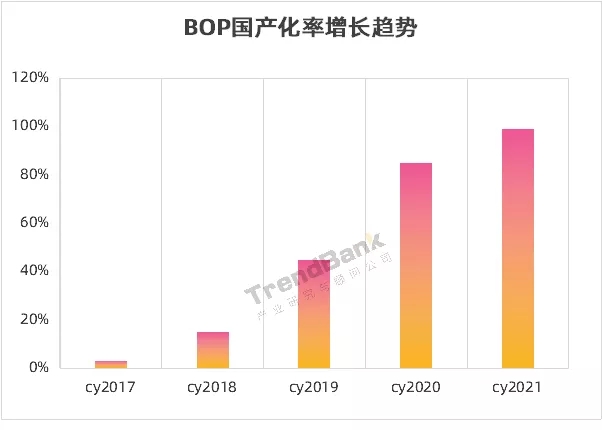

6 BOP基本實現100%國產 綜合成本下降20%以上

2020年BOP國產化率高達85%,成本下降已經非常明顯,整體降本力度在50%-60%左右,因此2021年BOP綜合成本下降不會非常大,但是考慮到整體體量的上升,預計2021年BOP綜合成本還會有20%-30%左右的下降空間。

圖片來源:勢銀(TrendBank)

據勢銀(TrendBank)統計,2020年國內系統企業BOP配套(空壓機、氫氣循環泵、增濕器、DCDC)國產化率在85%左右,預計2021年將基本實現100%國產。

7 電堆成本將穩步下降

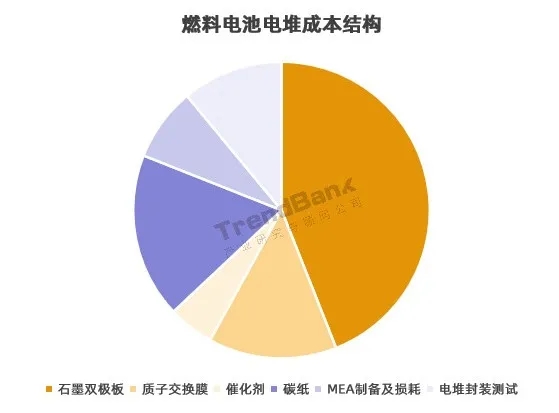

氫燃料電池汽車整車中系統成本占比最高達60%;系統中電堆成本最高占比超過50%;電堆中雙極板的成本占比僅次于膜電極,因此雙極板和膜電極的成本下降是電堆成本下降的主要因素。

圖片來源:勢銀(TrendBank)

膜電極在2020年國內眾多有穩定出貨的膜電極企業基本可以做到1元/cm2以下,但是短期內依舊受到膜電極上游材料需要部分進口的原因成本下降速度較慢,需要上游材料完全國產化后成本才會出現顯著降低;

而雙極板在2020年已經進入價格戰,根據勢銀(TrendBank)預測,雙極板市場未來會隨著市場放量成本出現大幅下降,2021年雙極板成本下降會帶動電堆成本的下降。

2019年,國產電堆成本約為7000-8000元每千瓦,2020年,國產電堆部分企業已經可以做到低于3000元每千瓦成本,國內電堆成本下降主要原因有:一是政策逐年對國產化率的要求提高,二是電堆核心零部件成本降低,三是逐漸擴大的國內市場及應用領域。

電堆核心零部件方面

截至目前美國戈爾占據了車用質子交換膜市場90%的份額,國內企業如東岳,科潤擁有自主化產品技術實力及量產能力且已上公告,還有部分企業例如東材科技研發實力和技術背景也不容小覷。進口質子交換膜售價在1500元/平米以上,完全國產化后成本下降空間巨大。

催化劑現階段多用進口產品,有日本田中貴金屬、英國莊信萬豐、比利時優美科等,國內優秀企業有濟平新能源、中科科創、中自催化等。目前催化劑成本不到300元/g,預計到2021年會降底10%左右。因為貴金屬本身價值較高,催化劑降本空間不會很大。

碳紙產業是整個產業鏈中技術門檻較高的一環,但多年來市場方面基本依賴進口產品,主要包括德國SGL、德國科德寶、日本東麗、美國AVcarb等,國產也有一些優秀企業。在示范城市群政策驅動下,碳紙研發生產公司通用氫能與鴻基創能、濟平新能源、東材科技四方簽署氫能戰略合作協議,供應量有了一定的保障。另外,通用氫能已經進入國鴻氫能電堆供應鏈并實現供貨。

8 電堆企業數量將越來越多

國內整車企業為了掌握燃料電池核心技術,會逐漸投入到燃料電池系統集成技術研發和生產,市面上獨立的系統集成企業受擠壓競爭壓力將增大,系統企業會往上游延伸至電堆生產和研發,同時上游催化劑等企業為了業務擴展以及融資需求也會布局下游電堆。

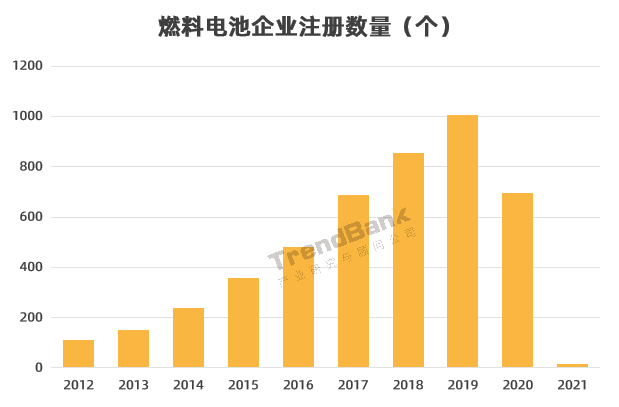

9 2021年注冊企業數量將超過2020年

國內氫能發展主要受政策驅動。2015年巴黎協定簽署,2018年中國氫能聯盟成立、李克強總理訪日調研豐田,2019年氫能首次寫入《政府工作報告》,國內的注冊企業數量2020年之前已保持數年連續增長的態勢。

圖片來源:勢銀(TrendBank)

2020年由于國內及全球疫情的影響加之國內政策出臺時間較晚,入局企業和資本市場保持較為冷靜的態度出現下降趨勢,但2021年在以獎代補政策確定以及示范城市群即將出爐的背景下,確定性增強,企業注冊數量預期將超過2020年。

10 車載儲氫瓶朝高壓力、大容量趨勢發展,成本將進一步降低

2020年工信部目錄所有車型中,車載儲氫瓶裝機容量最大達210L,由國富氫能配套,長度2210mm,單瓶儲氫重量達4.9kg,容量及儲氫量較2019年有明顯提升。

同時2020年配套70MPa儲氫瓶組車型公開亮相的有三款,對應三個儲氫瓶企業,分別是國富氫能、沈陽斯林達、北京天海工業。

車載供氫系統國產化率及市場規模逐年提高,供氫系統成本在逐漸下降。車載供氫系統國產化率從2017年的20%逐漸提高到2020年的80%,預計2021年國產化率將達到90%。供氫系統方面,3瓶組供氫系統價格預計下降20%左右。

作者: 來源:勢銀氫電產業聚焦 責任編輯:jianping

太陽能發電網|m.www-944427.com 版權所有