光伏產業鏈概覽及展望—-硅片

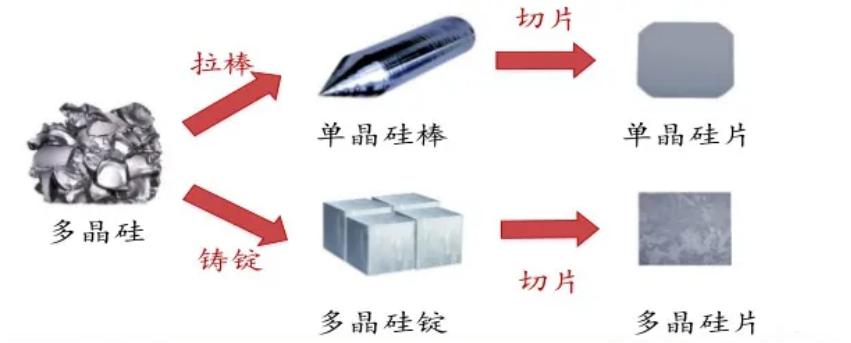

硅片行業概述硅片制造業位于光伏產業鏈中游,硅片制造企業通過向上游采購多晶硅料,利用單晶硅生長爐或多晶硅鑄錠爐生產出單晶硅棒或多晶硅錠,再將其切割為單晶硅片或多晶硅片,之后銷售給下游企業,用于生產太陽能電池及組件(見圖1)。我國現已成為全球最大的太陽能級硅片生產基地。圖1 硅片產業鏈1.1 我國占據全球硅片主導地位我

硅片行業概述

硅片制造業位于光伏產業鏈中游,硅片制造企業通過向上游采購多晶硅料,利用單晶硅生長爐或多晶硅鑄錠爐生產出單晶硅棒或多晶硅錠,再將其切割為單晶硅片或多晶硅片,之后銷售給下游企業,用于生產太陽能電池及組件(見圖1)。我國現已成為全球最大的太陽能級硅片生產基地。

圖1 硅片產業鏈

1.1 我國占據全球硅片主導地位

我國硅片產量與光伏裝機容量走勢基本一致, 2011-2020年我國硅片產量總體呈逐年增長態勢。2020年我國硅片產量為161.3GW,同比增長19.8%,保持較高增速;占全球硅片產量的97.4%,同比増長4.3個百分點,在全球硅片領域占據絕對主導地位(見圖2)。

圖2 2011-2020年我國硅片產量及增速

(數據來源:中國光伏行業協會)

1.2 市場進一步向國內集中

硅片產業布局進一步向中國大陸集中。該現象的主要原因包括:一是國內硅片技術及成本優勢進一步顯現,連續拉晶投料量、切片等工藝方面的技術進步,以及區位布局的電力資源優勢,中國大陸企業在硅片環節的生產成本呈繼續下降勢頭,較海外企業生產成本優勢繼續加強;二是新增單晶硅片產能主要來自國內,單晶硅片的市場份額加速提升,海內外多晶硅片廠被迫關閉或停產的規模加大。2019年全球新增產能超過50GW,基本位于中國大陸。隆基、中環和晶科三大硅片廠商的新增產能超過全球新增產能的70%,頭部企業產能集中化趨勢繼續加強。

我國硅片行業代表企業主要有隆基股份、中環、保利協鑫、南玻、晶澳科技和億晶光電等。其中,隆基2020年硅片產量排名第一,單晶硅片出貨量58.15GW。截止2020年末,隆基單晶硅片產能達到85GW。

雖然近年來市場上已基本無新增多晶硅片產能,但多晶存量產能規模仍然較大,為避免被單晶產品快速取代,多晶企業也通過各種技改手段提升產品。

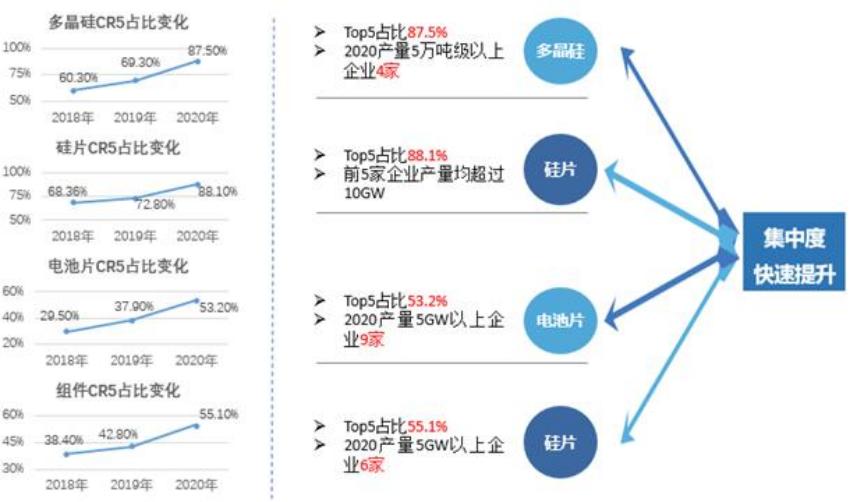

1.3 市場集中度進一步提高

隨著光伏行業從補貼時代逐步過渡到市場化競爭時代,競爭策略由過去的低價競爭,轉向依靠技術進步實現降本增效的競爭策略,在新的競爭策略下市場份額向頭部優質企業加速集中。過去幾年,我國硅片行業市場集中度較高且不斷提升,2020年我國硅片產量排名前五的企業市場占有率為88.1%,較2019年提高了15.3%。頭部企業的競爭更加激烈,競爭焦點也由原來的規模和成本轉向企業的綜合競爭力,包括商業模式創新、技術研發、融資能力、運營管理、市場營銷等(見圖3)。

圖3 光伏產業鏈各環節市場集中度

(數據來源:隆基股份2020年年報)

1.4 產能向西部低電價地區轉移

硅片生產環節的電耗主要來自拉單晶或多晶硅鑄錠環節。低廉的電力供應是提高企業產品競爭力的重要方面。因此,企業紛紛利用西部地區能源要素低廉的優勢,在當地建設并擴產單晶拉棒、切片產線。據統計,2019年單晶拉棒產能超過100GW,其中除了晶澳科技在河北有部分拉棒產能外,其他產能均位于西部地區,如內蒙古、寧夏、云南、新疆等地。隆基、中環則在江蘇無錫、宜興等布局切片廠,貼近下游電池片制造基地(見表1)。

表1 單晶拉棒企業產能布局

1.5 穩定多晶硅料的供應

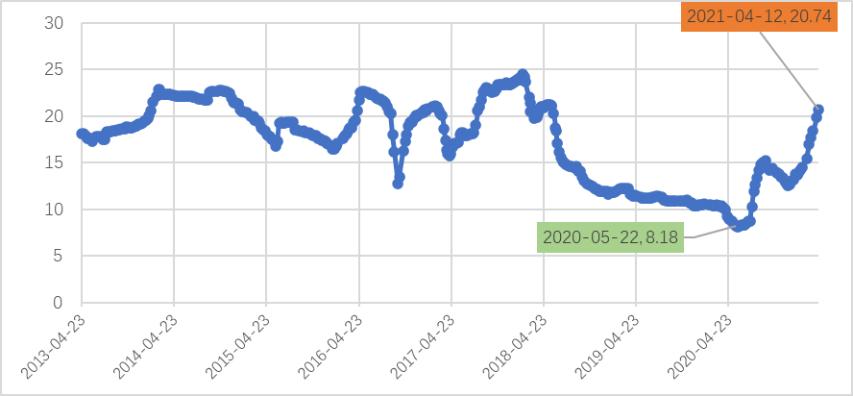

硅料是硅片成本的重要組成部分,并且隨著硅片技術的進步,硅料成本占比進一步上升。硅片企業提升供應鏈管理能力,能夠抵御上游硅料價格大幅波動是實現硅片企業贏得競爭優勢的關鍵因素之一。2013年以來多晶硅價格相對比較穩定,去年以來多晶硅價格從低位10美元/kg以下增長到20美元/kg以上,價格大幅上升給硅片企業帶來了巨大的沖擊(見圖4)。

圖4 多晶硅價格走勢(美元/kg)

為了將多晶硅原料成本控制在企業可以接受的價格區間,不同類型的硅片企業采取了不同的措施,多數的硅片采取與多家多晶硅企業簽訂長周期、大金額的多晶硅訂貨協議。

隆基股份與新特簽署五年期多晶硅料長單采購合同,合同約定采購量不少于27萬噸,預估合同總金額約 192.35億元人民幣,年均合同金額占隆基 2019年度營業成本的約16.45%;與亞洲硅業簽署多晶硅料長單采購合同,合同采購量12.48萬噸,預估合同總金額約94.98億元;與韓國OCI簽訂三年期多晶硅料采購合同,采購多晶硅料約 7.77 萬噸;與新疆大全簽署的太陽能級多晶硅簽署采購合同,預計總采購量為 3.24萬-4.32萬噸,期限為2021年1月至 2023年12月。

晶澳與新特簽署多晶硅采購合同,顯示于2020年10月至2025年12月期間向新特能源股份采購原生多晶硅97,200噸,預計約人民幣91.37億元。無錫上機數控與新特能源簽署多晶硅采購合同,2021至2025年向新特采購原材料多晶硅料7.035萬噸,與江蘇中能硅業簽署預計2020-2021年采購數量為 1.67 萬噸多晶硅。京運通與新特能源簽署多晶硅采購合同,從2019年1月至2021年 12 月合計采購數量 32,000 噸,其中 2019 年合計采購數量 8,000 噸,2020 年合計采購數量12,000噸,2021 年合計采購數量 12,000 噸。

有的硅片企業通過參與多晶硅項目的投資與項目所屬公司建立深入的合作的關系,簽署的采購合同金額更大、供貨周期更長。中環股份與保利協鑫在多晶硅領域合作較為深入,雙方簽署的多晶硅采購合同期限長,采購規模大。采購合同顯示,從2022 年1月1日起至2026年12月31日五年內中環向保利協鑫采購多晶硅料預計35萬噸;另外,中環也與通威股份簽署采購多晶硅的合同,采購規模約 7 萬噸,其中 2018 年不低于1400 噸,2019-2021 年每年約 20000-25000 噸。

作者:孫李平 來源:海南省綠色金融研究院 責任編輯:jianping

太陽能發電網|m.www-944427.com 版權所有